Тестирование цифрового рубля в России, начало которого намечено на 1 апреля 2023 года, ненадолго откладывается — законопроект, посвященный цифровой валюте, пока прошел в Госдуме только первое чтение (с 1 апреля планировалось его вступление в силу). Но, похоже, внедрение нового платежного средства не за горами: глава профильного комитета Госдумы и инициатор проекта Анатолий Аксаков обещает, что документ пройдет парламент в течение апреля и вступит в силу в мае, а банки уже отчитываются о готовности тестировать цифровой рубль.

О цифровом рубле часто говорят в контексте обхода санкций, но Россия — далеко не первая страна, заинтересовавшаяся собственной цифровой валютой. Ее введение на разных стадиях прорабатывают практически все крупные страны, включая США. «Новая-Европа» разбиралась, зачем нужны цифровые валюты и какую пользу из этого могут извлечь российские власти.

Альтернатива криптовалютам

Цифровые национальные валюты (они же Central Bank Digital Currencies или CBDC), возможно, прямо сейчас стоят на пороге глобального внедрения. Вопрос введения такой валюты одновременно прорабатывают 87 государств мира, на которых в совокупности приходится больше 90% глобального ВВП, следует из данных консалтинговой компании McKinsey.

Считается, что центробанки к этому подтолкнули как минимум две переплетающиеся тенденции: постепенное уменьшение использования физических банкнот во многих странах (особенно усилившееся на фоне пандемии) и распространение криптовалют как средства цифровых транзакций.

Игнорировать криптовалюты банкам становится все сложнее: например, хотя капитализацию биткоина и его альтернатив регулярно трясет, с начала 2023 года к середине марта она выросла почти на $200 млрд (до $510 млрд), тогда как крупнейшие банки США за тот же период потеряли $100 млрд капитализации. При этом, например, в Великобритании и крупнейших странах Евросоюза проникновение криптовалют среди населения уже достигло 10%, что ставит под некоторую угрозу фиатные валюты как средство расчета — неудивительно, что традиционные финансовые институты хотят как можно скорее вписаться в новую реальность.

Главный исполнительный директор Всемирного банка Кристалина Георгиева, призывая готовиться к внедрению цифровых валют в феврале 2022 года, вполне прямо указывала, с кем именно предстоит конкурировать: «CBDC потенциально могут предложить большую устойчивость, большую безопасность, большую доступность и меньшие затраты, чем частные формы цифровых денег. Это очевидно в сравнении с необеспеченными криптоактивами, которые по своей природе волатильны. И даже хорошо управляемые и регулируемые стейблкойны могут не вполне соответствовать стабильной и хорошо разработанной цифровой валюте центрального банка».

При этом, хотя CBDC и задумываются в том числе как альтернатива криптовалютам, сами они таковыми в большинстве случаев являться не будут. Главное отличие — в отсутствии децентрализации при выпуске и управлении валютой, которая будет полностью завязана на центробанк государства, да и само по себе использование технологии блокчейна для цифрового рубля или доллара опционально. В этом плане цифровые национальные валюты скорее рассматриваются как полноценные — или же ограниченные определенными сферами использования — копии фиатных валют, только без физического воплощения.

От Ямайки до Украины

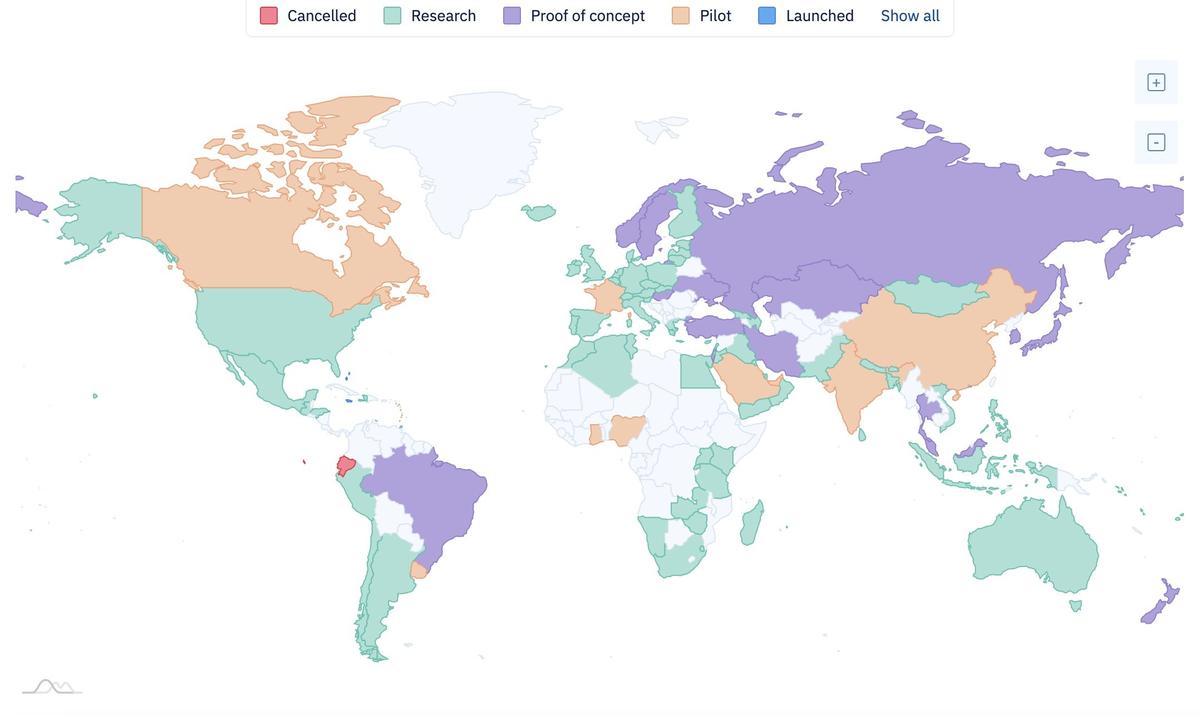

Ресурс cbdctracker.org предлагает удобную карту, по которой можно составить представление о распространении цифровых валют по миру. Хотя бы в какой-то цвет, обозначающий исследования, проверку концепции, пилотные проекты или запуск национальной цифровой валюты, уже закрашен почти весь мир, за исключением в первую очередь Центральной Африки (но там идут другим путем — к наднациональной цифровой валюте). Если же переключить фильтр только на те страны, где полноценный запуск уже произошел, то поначалу их даже трудно будет отыскать — останутся только Багамские острова и Ямайка.

Карта распространения цифровых валют по миру. Фото: Central Bank Digital Currency

Можно добавить еще пару примеров, которые, впрочем, вряд ли сильно меняют ситуацию: свою цифровую валюту DCash эмитирует Восточно-Карибский центральный банк, объединяющий восемь островных государств, а центробанк Нигерии в 2021 году запустил валюту eNaira. В авангарде цифровизации национальных валют хочет быть и Украина: в январе 2023 года министр цифровой трансформации страны Михаил Федоров пообещал первым начать получать зарплату в е-гривне, запуск которой не исключают уже в течение этого года.

Но проникновение таких валют пока оставляет желать лучшего. Например, на той же Ямайке, которая, кстати, первой в мире оформила свою цифровую валюту как законное платежное средство, пока сокрушаются, что заставить пользоваться ей граждан не получается: в мобильном приложении, через которое она доступна, пока зарегистрировались только 190 тыс. человек из 2,8 млн населения страны.

«Пока мы не сможем добиться того, чтобы более 50% нашего населения пользовались безналичной системой, Ямайка будет отставать», — говорил 23 марта министр юстиции страны Делрой Чак.

В Нигерии же за полтора года существования приложение цифровой валюты не набрало и 1 млн установок, то есть меньше 0,5% населения страны, отмечает старший аналитик BestChange.ru Никита Зуборев. «В то же время более 30 млн нигерийцев активно торгуют криптовалютами, несмотря на запрет, что показывает достаточный уровень осведомленности и технической подкованности населения. Похожая картина сопровождает и все остальные CBDC», — констатирует он.

Мешают внедрению и технические проблемы. Например, карбиская DCash в 2022 году просто выключилась примерно на два месяца.

У центробанка тогда истек срок сертификата блокчейна, на котором работала валюта, а обновить систему быстрее не получилось.

Поддержать независимую журналистику

Призовой юань

Даже в такой стране с директивной экономикой, как Китай, темпы внедрения цифровой валюты не впечатляют. Модель работы электронного юаня отличается от того же карибского DCash. Китай полагается не на центральный банк, а на коммерческие банки, которым поручено обслуживать и продвигать электронную версию юаня.

Ее разворачивают постепенно в отдельных регионах Китая: в сентябре 2022 года было решено включить в пилотный проект и самую населенную провинцию Гуандун (126 млн человек). А 28 марта появилась и конкретика об участии региона в проекте: строительная компания Huizhou Puli Curtain Wall Engineering отчиталась, что ей первой в стране удалось заплатить налоги цифровой валютой — сообщается, что платеж прошел быстро и удачно и не потребовал комиссии.

Китай неохотно отчитывается о реальных масштабах применения цифрового юаня, но гонконгской South China Morning Post удалось найти информацию об уровне проникновения валюты в одном из крупнейших городов, где она была запущена еще в 2019 году, — Сучжоу (12,7 млн жителей).

Стенд Научно-исследовательского института E-CNY на Китайской выставке услуг 2022 года в Пекине. Фото: Getty Images

По итогам трех лет внедрение оказалось «вялым», констатирует издание: в 2022 году, согласно данным муниципальных властей, для оплаты счетов за воду, электричество, газ и коммунальные услуги жители использовали 130 млн электронных юаней (это меньше $19 млн). За тот же период государственные предприятия города использовали электронный юань в 12% транзакций. Всего же в Китае по итогам 2022 года на цифровой юань приходилось 0,13% наличной денежной массы в обращении.

О сложностях с внедрением валюты косвенно говорят и методы, к которым прибегают в Китае, чтобы привлечь население. Эта задача, похоже, упала на региональные власти. Как подсчитал в феврале 2023 года Cointelegraph со ссылкой на данные китайских изданий, в рамках акций к празднованию Китайского нового года (выпал на 23 января) местные администрации выделили цифровые юани в эквиваленте десятков миллионов долларов на купоны для жителей и прямые субсидии местным предпринимателям. Например, сообщается, что в Ханчжоу (11,9 млн человек) подарочные ваучеры выдали каждому жителю. А ранее в Пекине и Шэнчьжэне проводили лотереи с призами в виде цифровых юаней.

Финтех ради финтеха

Возможно, главное опасение в отношении централизованных и контролируемых государством цифровых валют недавно высказал губернатор штата Флорида Рон Десантис (потенциальный кандидат на замену Дональду Трампу в качестве кандидата в президенты США от Республиканской партии). 20 марта он предложил запретить во Флориде технологию CBDC, объяснив это заботой о частных финансах жителей штата: «Цифровая валюта центрального банка — это слежка за американцами и контроль над ними. Вы открываете большую банку с червями и передаете центральному банку огромную, огромную власть, и они будут использовать эту власть».

McKinsey в своем отчете еще более конкретна: «Когда деньги становятся цифровыми, они также становятся отслеживаемыми и, следовательно, налогооблагаемыми». По мнению компании, именно это станет одним из больших препятствий для добровольного принятия цифровых валют, несмотря на энтузиазм центробанков.

Абсолютное непонимание CBDC со стороны населения сейчас выглядит вполне оправданным, считает Никита Зуборев.

«Новая форма валюты не решает никаких новых задач и не становится более удобной в каких-либо жизненных ситуациях.

Единственная мотивация правительств — оставаться в авангарде финтеха, при этом реальной потребности в этом инструменте нет ни у населения, ни даже у государств», — уверен он.

Что касается контроля, то при желании почти любое государство мира может контролировать транзакции в своей безналичной национальной валюте так же точечно и глубоко, как оно это делало бы с его цифровой копией, поясняет эксперт.

Еще одна сложность — в самих технологиях. CBDC создадут дополнительную головную боль для технических специалистов, работающих на госорганы, и усложнят сокрытие каких-либо транзакций от узлов, которые будут хранить блокчейн, рассуждает Никита Зуборев.

А если храниться блокчейн будет исключительно в ЦБ и аффилированных с ним ведомствах, ценность этой технологии, по его мнению, и вообще сводится к нулю: «Блокчейн — это довольно тяжелое и неповоротливое решение, которое имеет много избыточных для повседневных задач механизмов. Но при этом оно идеально справляется с единственной задачей, для которой и было создано, — обеспечение надежной передачи информации в условиях полного отсутствия доверия между узлами сети. Сложно представить ситуацию, в которой органы власти страны не доверяли бы друг другу, — тогда их не спасет уже никакой блокчейн».

Цифровизация имиджа

Российский ЦБ, судя по всему, выбрал гибридную модель между карибской и китайской: он сам планирует открывать кошельки конечным клиентам, финансовым организациям и Федеральному казначейству, но при этом доступ к этим кошелькам клиенты смогут получить через коммерческий банк, в котором обслуживаются. В пилотной группе проекта 15 таких банков, включая Альфа-банк, ВТБ, Газпромбанк, Тинькофф-банк, Сбербанк и др.

Правда, непонятно, насколько банки в действительности горят желанием внедрять цифровой рубль. Как подсчитала в феврале компания «Яков и партнеры» (бывшее подразделение McKinsey в России),

из-за введения цифровой валюты банки будут терять 50 млрд руб. ежегодно (и это одна из консервативных оценок суммы потерь).

Все из-за схемы, при которой все цифровые рубли хранятся в Центробанке — так коммерческие банки будут терять доходы от комиссий с платежей в новой валюте и потенциальный процентный доход с остатков, которые граждане хранят на своих дебетовых картах. Так что решение участвовать в эксперименте может быть по разным причинам вынужденным.

В том виде, в котором он будет запущен в ближайшее время, цифровой рубль абсолютно бесполезен, категоричен Никита Зуборев. Те немногие новшества, о которых говорят представители ЦБ, по его мнению, можно совершенно спокойно внедрять и к обычным безналичным рублям. «Например, они говорят о том, что можно будет размечать и отслеживать деньги, полученные по госконтрактам. Полезно, но что мешает делать это сегодня с простым безналом? Ничего, было бы желание», — поясняет он.

Учитывая, что пилотная версия цифрового рубля будет доступна только бизнесу и госструктурам, пока что это абсолютно имиджевая история и ничего больше, считает эксперт. Изначально ЦБ планировал далекий горизонт для внедрения цифрового рубля в массы — 2030 год. Но сейчас обсуждается и гораздо более ранний период, включая запуск уже в 2024 году обмена цифрового рубля на иностранные валюты и возможность открытия к этому моменту счетов нерезидентами.

Банк России. Фото: Яндекс.Карты

Санкции и криптохайп

Есть, правда, в публичной риторике и еще одно обоснование появления цифрового рубля — санкции против России. Именно ими объясняла ускорение разработки цифровой валюты первый зампред ЦБ Ольга Скоробогатова в мае 2022 года. Как следует из ее предыдущих заявлений, ЦБ по сути видит в цифровом рубле альтернативу одновременно и системе SWIFT, и уже существующей в России системе быстрых платежей (ЦБ не нравится контроль банков над лимитами и комиссиями внутри системы).

Считается, что и для Китая разработка цифрового юаня — среди прочего, попытка обезопасить свою финансовую систему от ситуаций вроде отключения от SWIFT, как случилось с Россией, а заодно и дать другим странам (особенно тем, которые находятся под санкциями) удобное средство для трансграничных платежей.

В контексте обхода санкций цифровой рубль также рассматривается как возможный вариант для упрощения расчетов России с другими странами — более надежный, чем криптовалюты.

Правда, пока непонятен спрос на такую форму расчета.

Здесь снова вопрос в том, нужна ли вообще для этого новая технология. Оплаты в национальных валютах и сейчас не способны заблокировать никакие санкции, если того не хотят участники сделки, поэтому создавать новые виды безналичных платежей для этой цели просто бесполезно, полагает Никита Зуборев. Как он отмечает, вопрос здесь в первую очередь в ликвидности национальных валют, форма же их хранения абсолютно не важна.

Более реальным потенциальным решением для обхода санкций, по мнению эксперта, могла бы стать наднациональная валюта вроде евро, разговоры о которой ведутся в БРИКС. Но и здесь блокчейн пока выглядит в лучшем случае опциональным. «Решение, построенное на блокчейне, было бы более защищенным и даже получило бы дополнительный интерес со стороны инвесторов за счет криптохайпа, но, если говорить начистоту, его наличие для такой валюты было бы избыточно», — резюмирует Никита Зуборев.

Делайте «Новую» вместе с нами!

В России введена военная цензура. Независимая журналистика под запретом. В этих условиях делать расследования из России и о России становится не просто сложнее, но и опаснее. Но мы продолжаем работу, потому что знаем, что наши читатели остаются свободными людьми. «Новая газета Европа» отчитывается только перед вами и зависит только от вас. Помогите нам оставаться антидотом от диктатуры — поддержите нас деньгами.

Нажимая кнопку «Поддержать», вы соглашаетесь с правилами обработки персональных данных.

Если вы захотите отписаться от регулярного пожертвования, напишите нам на почту: [email protected]

Если вы находитесь в России или имеете российское гражданство и собираетесь посещать страну, законы запрещают вам делать пожертвования «Новой-Европа».